La crisis financiera fue endógena, consecuencia de haber acumulado durante muchos años importantes excesos. Esta vez la crisis es exógena: asociada a un patógeno. Una vez alcancemos con la vacuna niveles de inmunidad de grupo durante 2021, el «shock» exógeno se atenuará.

Philip Tetlok defiende que “saber que no sabemos es mejor que creer que sabemos lo que no sabemos”. Pronosticar la intensidad y la duración de una crisis encaja perfectamente en la llamada de atención de Tetlok. Con todo, es pertinente centrar nuestra atención en las profundas diferencias entre la crisis económica actual y la gran crisis financiera de 2008 para, a partir de ahí, aventurar una conclusión e intentar saber lo que no sabemos.

Primero, la magnitud de la respuesta de la política monetaria es totalmente diferente. Aunque tanto el BCE como la FED, expandieron su balance para luchar contra la gran crisis financiera, esta vez la intensidad, medida en porcentaje de PIB es casi tres veces mayor. Si a eso le sumamos otras medidas como los enormes programas de compra de bonos gobierno por el BCE o los históricos paquetes de financiación a empresas ejecutados por la FED concluiremos que la actuación monetaria de 2020 es mucho más intensa y decidida, lo que sin duda se traducirá en la duración y relevancia de la crisis.

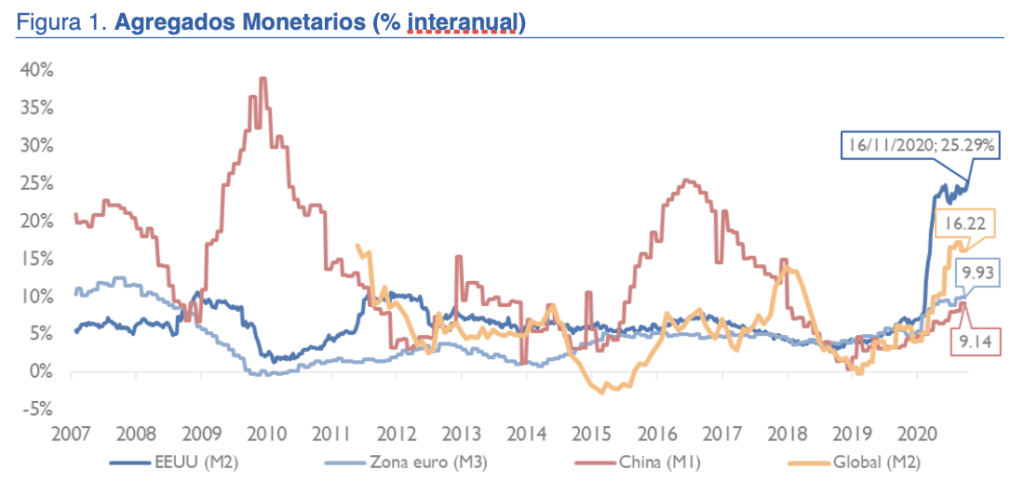

Segundo, y muy importante: esta vez el dinero está circulando. Durante la gran crisis financiera las expansiones de balance llevadas a cabo por los bancos centrales no acabaron incrementando la circulación del dinero. El motivo era la lamentable situación del sector bancario global, aquejado de grandes problemas de iliquidez o de insolvencia. Como el PIB reacciona entre otros factores al dinero en circulación, el resultado de esta falta de transmisión de la política monetaria fue una crisis muy duradera. Pues bien, esta vez la circulación del dinero está disparada. En EEUU sube un 25%, el mayor nivel en cuarenta años. En la zona euro al 10%, el mayor nivel en diez años. A nivel global sube al 16%. La consecuencia lógica es potencial alcista en los crecimientos económicos. No es casualidad que los datos de crecimiento de PIB del tercer trimestre de las principales economías hayan sorprendido positivamente a la mayoría de los estimados.

Nota: La masa monetaria global hace referencia a Eurozona, China, Estados Unidos, Japón, Corea del Sur, Australia, Canadá, Brasil, Suiza, México, Rusia, Taiwán.

Fuente: Federal Reserve, Bloomberg L.P., Arcano Economic Research

Tercero, la respuesta de la política fiscal está también siendo muy diferente. EEUU alcanzó un déficit fiscal de casi un 10% de PIB durante la era Obama. Esta vez se acerca al 18%, niveles sólo comparables a los de la segunda guerra mundial (déficit fiscal promedio del 20% entre 1942 y 1945). Europa a su vez realizó una tímida expansión fiscal durante la crisis financiera, expansión que fue seguida de posteriores llamadas a la austeridad y al equilibrio fiscal. Esta vez, la zona euro se aproxima a un déficit cercano a un 10% de PIB, además ha planteado una política fiscal expansiva más duradera, y ha afrontado históricas decisiones para transferir fondos a los países más golpeados. La consecuencia será una recuperación económica más rápida que en la anterior crisis.

Cuarto, la recuperación del comercio mundial está teniendo lugar de una forma muy diferente. El comercio mundial supone cerca de un tercio del PIB mundial, por eso es tan relevante contemplar la forma de su recuperación en una crisis. Durante la crisis financiera muchos bancos que financiaban el comercio experimentaron graves problemas de solvencia y de liquidez. La consecuencia fue un hundimiento del comercio mundial, hundimiento que intensificó la crisis económica. Se tardaron más de dos años en reganar los niveles de comercio perdidos durante la crisis. Esta vez no se ha producido esta falta de financiación. La consecuencia es que el comercio mundial está rebotando en forma de “V”. Muy posiblemente alcanzará niveles pre covid en menos de nueve meses.

Quinto, la gran crisis financiera fue endógena. Estalló como consecuencia de haber acumulado durante muchos años importantes excesos en los mercados inmobiliarios y financieros, en forma de endeudamientos privados insostenibles. Esta vez la crisis es exógena: asociada a un patógeno. Una vez alcancemos con la vacuna niveles de inmunidad de grupo durante 2021, el shock exógeno se atenuará. Esto normalizará las funciones de confianza, lo que activará la inversión y el consumo, espoleado además por los excesos de ahorros de los hogares acumulados durante 2020 (que podrían alcanzar un 8% de PIB).

Sabemos lo que sabemos: una mayor actuación por parte de los bancos centrales, un sistema financiero que actúa como correa de transmisión, una política fiscal decidida y una recuperación intensa del comercio mundial arrojan una conclusión evidente: esta crisis será menos dura que la anterior. Por ofrecer un pronóstico: España tardó diez años en recuperar el PIB perdido en la gran crisis financiera. Esta vez lo lograremos en dos.